文章只作为个人分析的记录。 作者持有少量Delta股票,并随时有可能卖出。

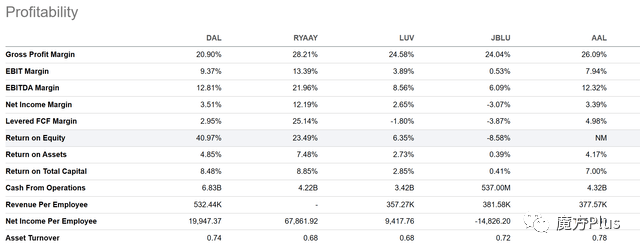

达美航空以其庞大的规模、稳健的财务业绩和稳健的运营执行力在同行中脱颖而出。 Delta 拥有比竞争对手更好的 ROA、ROE 和 ROTC 指标。 该航空公司继续积极偿还债务,这大大改善了公司的风险状况。 出售达美航空公司的看跌期权Put可以为投资者带来即时收入,增加股票的安全边际(如果分配),并让投资者即使在股票中也能获利。

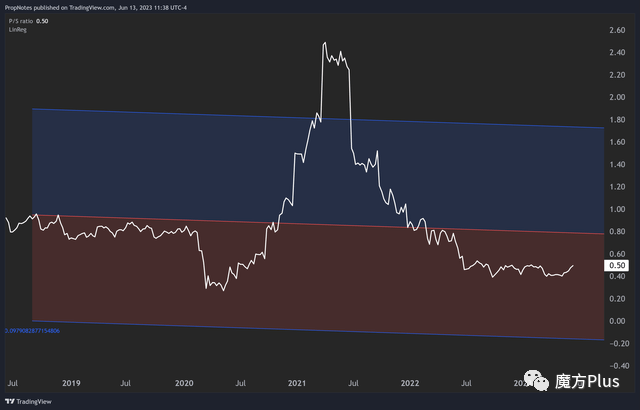

达美航空(纽约证券交易所代码:DAL)是国内最大的商业航空业者,以其庞大的规模、稳健的财务业绩和稳健的运营执行力在同行中脱颖而出。尽管过去几年市场环境波动很大,但该公司始终表现出稳定性和盈利能力,巩固了其在该行业的领先地位。目前,无论是与大流行前的水平相比,还是与行业同行相比,该公司的估值都具有吸引力。随着旅游旺季的临近,DAL 有望取得丰硕成果,并巩固其从大流行中获得的势头。 然而,我们并不认为直接购买 Delta 的股票是最好的投资方式。与其直接购买股票,不如采用一种风险较低且利润可能更高的策略:卖出看跌期权。这种策略可以为投资者带来即时收益,增加股票分配时的安全边际,即使股价保持稳定或适度下跌,也能让投资者获利。 财务业绩看看达美航空的财务表现,就会发现整体业绩强劲。 最近,随着公司从大流行的低迷中走出来,收入快速增长,最近的 TTM 收入飙升至 540 亿美元的历史新高,同比增长 53%:  交易视图 这种增长似乎是由大流行后载客率反弹 23% 以及航班运力增加 18% 以上推动的。虽然该公司对航班运力的指导略高于最近一个季度的交付能力,但更多的航班和每次航班上更多的人等于我们在上图中看到的强劲的收入增长。 然而,如果没有利润,收入就毫无意义。公司是否能够将这种激增转化为留存收益?确实,它有:  交易视图 无论您查看的是净收入、EBITDA 还是 FCF,利润都已从大流行低点中恢复过来。虽然他们还没有恢复到收入因更高的投入成本(劳动力和燃料)而恢复的程度;随着这些压力的缓解,投资者应该会看到这方面的持续进展。 此外,管理层认为未来几个季度有更多机会出售高级座位,因此这也应该会提高利润率和单位经济效益。 流动性在流动性方面,公司保持着 60 亿美元的稳定现金余额,并继续使用现金流来偿还债务。仅在上个季度,该公司就产生了 22 亿美元的无杠杆自由现金流,其中 12 亿美元用于偿还巨额债务负担。除了正常责任外,这包括近 7 亿美元的加速债务偿还。 然而,资产负债表是我们确实看到达美航空存在一些问题的地方。尽管资产和偿付能力良好,现金流量仍远高于融资成本,但该公司确实背负了大量债务。这包括 185 亿美元的长期债务,以及约 200 亿美元的其他非流动负债。 当然,经营航空公司是一项资本密集型业务,没有办法绕过这一点。然而,假设该公司不立即还清所有这些债务,随着时间的推移,该公司可能会在管理其流动性时发行更多债券。 这就是问题所在。目前,利率相当高,这意味着达美航空最终可能会在其资产负债表上增加大量昂贵的债务。这尚未显示在现金流量表上,但它可能会阻碍公司在中长期内向股东返还资本的能力。 这里的一线希望是,历史上证明管理层擅长管理这些问题。然而,更高的利率可能最终会在这里产生某种影响。 估值虽然该公司财务基础稳固,并继续从运营角度执行,但该公司目前的估值仅为预期 GAAP 收益的 8 倍,这确实让我们垂涎三尺。 Seeking Alpha 的 Quant Rating 系统将 Delta 的当前价值评为“A”,这是我们衷心认可的评级:  寻找阿尔法 达美目前的交易价格,在某些情况下,比历史收入和利润倍数低 30% 以上。市盈率与往年相比有 33% 的折扣,销售价格、EV/EBITDA 和 FWD 非 GAAP 市盈率分别有 45%、26% 和 29% 的折扣。 您可以通过查看 Delta 过去 5 年的销售价格来了解这一点:  交易视图 有人可能会争辩说 COVID 扭曲了这里的结果,但即便如此,它的交易价格仍远低于大流行前的水平,仅为 0.5 倍的收入。 然而,与竞争对手相比,它不仅价格便宜,而且定位也极具吸引力:  寻找阿尔法 在这里,Delta 在上述几乎所有指标上都获得了最便宜或第二便宜的标记,包括 P/CF、非 GAAP P/E、PEG 等。 当您比较公司的相对股本回报率、资产回报率和总资本回报率时,这没有多大意义,它们都领先于同行:  寻找阿尔法 总而言之,该公司稳健的运营和有吸引力的历史/相对估值和业绩使这对投资者来说是一个诱人的投资组合。 交易策略 如果有一种方法可以立即产生回报,同时仍能接触到 Delta,那会怎样? 您可以 - 使用一种称为看跌期权的策略。我们认为这是利用 DAL 股票和基础业务的最佳方式。公司稳定性在这里并不是真正的问题,所以我们应该问自己的是如何尽快获得资本回报以应对我们的风险。卖出看跌期权似乎是最好的方法。 卖出看跌期权如何运作? 当您卖出看跌期权时,您实质上同意在指定日期(到期日)之前以特定价格(行使价)买入标的股票。如果股票价格仍然高于行使价,看跌期权将一文不值,您可以保留卖出期权所获得的溢价。如果股票价格低于行使价,您将有义务购买股票,考虑到收到的溢价,与今天的公平市场价值相比,实际上是以折扣价购买。 就目前每股 41 美元左右的 Delta 而言,人们可能会考虑卖出执行价为 38 美元、将于 7 月 28 日到期的看跌期权:  到期和行权(TradingView) 目前,该期权的溢价约为每股 0.62 美元。这意味着对于您卖出的每份合约,您会立即获得 62 美元的现金。由于每份合约需要 3,800 美元的资本才能出售,因此 62 美元的现金溢价可以在接下来的 45 天内为您赚取 1.66% 的收益,年化为 13.4% 左右。这是立即从 Delta 产生现金的好方法,同时如果股票在未来 6-7 周内下跌,仍有机会购买股票。 风险这种贸易理念提供了潜在的回报,但也有一些风险需要考虑: 收益:该选项在 7 月 13 日的收益报告之后到期,任何事情都可能发生。如果股票下跌 9% 或更多,由于收益,或由于收益和 7 月下旬期权到期之间发生的事件,您可能会以相对于市场交易价格不利的价格分配股票。这并不比简单地持有股票更糟糕,但做空看跌期权可能导致看跌期权卖家获得远高于市场的股票,这可能会造成损失。 债务:虽然达美的债务水平是可控的,但财务业绩或公司执行力的任何显着恶化都可能使偿还债务更具挑战性并增加违约风险。 宏观:达美航空面临更广泛的宏观经济风险,包括利率波动、经济衰退以及可能影响航空业的政府政策变化。经济低迷可能会抑制需求并减缓增长,而劳动法可能会增加劳动力成本。 与商品挂钩:达美航空依赖燃料作为收入的主要可变成本。燃料价格的波动会直接影响公司的盈利能力,并最终影响其股价。 技术情绪:根据每周 RSI,DAL 股票几乎超买,这意味着中期回调的风险增加。这可能导致期权转让或损失。 总结总而言之,达美航空凭借其稳健的盈利能力和极具吸引力的估值,为投资者提供了一个极具吸引力的机会。Delta 的运营计划、改善的财务业绩和充足的流动性提供了一个稳定的平台,我们可以在该平台上以有吸引力的收益率出售看跌期权。最终,即使分配了股票,鉴于我们已经讨论过的积极特征,该公司也为长期投资者提供了巨大的价值主张。

|